文 | 喜乐

来源 | 投中网旗下东四十条资本

所谓现在的企业申请IPO,便是企业在不断更新自家招股书的路途中。

2022年8月29日,途虎养车在港交所更新了财务数据,重新进入港股IPO审核流程。早在今年1月24日,途虎便首次递交了招股书,但由于在6个月内未能通过聆讯,前次招股书已经失效。根据港交所规则,招股书失效后三月内公司可通过提交最新的财务数据重新进入IPO审核流程。

因此,这也是途虎在时隔7个月后向港股IPO发起的第二次冲击。

创立于2011年的途虎养车是资本市场的明星项目,11年中融资了10轮,总金额约91亿人民币。11年的时间,即便对于早期基金也算是相当长的周期,更遑论对很多投资机构来说恐怕一期基金的存续期也到期了。哪怕是为了投资人退出,途虎意欲登陆资本市场的决心也有目可睹。

顶流投资人投出的顶流项目

途虎汽车创立于2011年,创始人陈敏早年在一家汽车保险和销售服务平台做IT工程师。在这份工作中,陈敏发现当时市场上汽车的维修费用相当之高,由此产生了创业灵感。于是,陈敏与联合创始人胡晓东拿出自己的积蓄,又找同学凑了些钱,便开始了途虎养车的生意。

有媒体报道,途虎的启动资金不过200万元,能够做到今天的体量,VC和PE们的持续输血不可或缺。根据天眼查数据,途虎自2013年起共在一级市场完成了10轮融资,股东中不乏腾讯、高瓴、红杉、启明、凯雷等顶流机构,也曾完成过4.5亿美金的超级轮次。

其中腾讯对途虎持股21.28%,是最大的机构股东。创始人陈敏持股11.76%,胡晓东持股3.22%,此外愉悦资本持股9.85%,红杉中国持股5.49%,方源资本持股5.98%。

顶流投资人们在途虎身上究竟看到了什么,才会如此青睐这家公司?

好的赛道是融资成功的基本要素,这句话放在途虎身上一点不假。

途虎养车瞄准的是汽车服务市场的生意,这个市场能讲的故事太多太多。首先,自2011年起,中国就是全球最大的汽车消费市场,汽车后市场的规模自然也会随之快速增长。在汽车后市场的各个细分中,除了金融属性更强的汽车金融与保险外,体量最大、增长潜力最高的便是汽车服务市场。途虎招股书中,灼识咨询将汽车服务市场定义为维修保养、清洁美容和需安装配件三个类目,而在2021年,这个市场的规模已经达到了1.1万亿。万亿市场对于VC/PE来说,想象空间足够大。

同时,这个赛道本身也有足够大的优化空间。直到今天,汽车服务市场中的最大玩家依旧是品牌4S店。根据德勤2019年发布的一份汽车后市场报告分析,4s店在整个汽车后市场中占据了约60%的份额,独立服务商仅占到35%,其中很大一部分还是传统的街边维修铺。但4s店的商业模式决定了其整体运营成本较高,而在车价愈发透明的当下,卖车其实不太赚钱,其利润的很大一部分都源自汽车售出后的保养维护。这一特性决定了4S店的汽车服务价格较为高昂,但消费者出于对其品牌与服务质量的信任仍更倾向于在4S店购买服务。

在这样的前提下,资本的思路也就很清晰了——如果有牌子够响的独立服务商出现,既能保障服务质量,又能提供更好的价格,消费者自然会慢慢从4S店转向这样的独立服务商。快速增长的市场规模+不断提升的市场占有率=赛道新龙头的出现,这个成功范式在很多行业已经被验证过了。

再加上途虎自身还有O2O属性的加成,消费者需要线上下单,线下接受服务,这在14-16那段O2O融资的黄金时间也是加分项。诸多因素加持之下,途虎从一个名不见经传的小企业摇身成为资本热捧的独角兽,也就不足为怪了。

盈利仍是最大挑战

尽管资本对途虎充满期待,途虎也终于在今年迈出了IPO这一步,但对途虎来说,面临的难题还有不少。

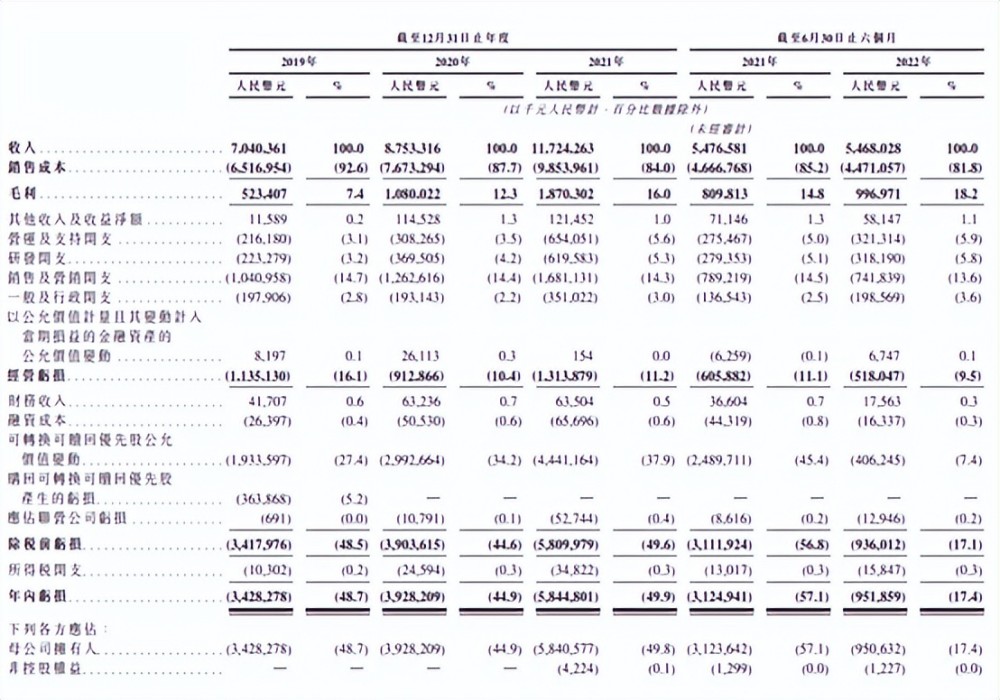

根据招股书数据,途虎目前已有1570万交易用户,这一数据比起2019年的860万用户增长了近83%。同时,公司的整体毛利率也有了不小的进步,从2019年的7.4%提高到了2022年上半年的18.2%。毛利率的提升主要来源于汽车产品成本的下降。2019年,这项成本占公司收入的88.9%,而在2022年上半年,比例已降低至76.1%。也就是说,随着平台规模的提升,途虎能够以更低的价格进货,从中获取更高的毛利。

即便如此,公司仍然未能盈利,且经营亏损率长期始终维持在10%左右,因此也陷入了营收规模越大亏损越多的窘境。2019年至2021年,途虎养车经营亏损为11.35亿元、9.13亿元和13.13亿元,今年上半年在收入同比小幅下降的情况下,经营亏损仍高达5.18亿元,短时间内无法看到盈利的希望。

这也是由途虎的商业模式决定的。在目前的业务结构下,途虎的门店分为三类,一类是途虎工场自营店,由公司自己运营,成本较高,常年亏损;一类是途虎工场加盟店,由加盟商负责运营,途虎收取加盟费,同时提供供应链、系统、培训等经营支持;第三类则是合作店门店,这类店不属于途虎品牌,数量最多,但不受途虎管控,仅仅是途虎工场店的补充。

在这三类店铺中,工厂加盟店是途虎的基本盘。按照公司自己的说法,途虎大部分的综合产品收入及服务收入均通过途虎工场店产生,而工场店中,自营店铺仅有179家,加盟店铺则有4114家。本质上看,途虎的模式与许多新零售企业并无区别。

尽管这种轻资产的赋能模式能够提高公司扩张效率,但也导致公司必须将本就不算丰厚的毛利再与加盟店进行切分。对于加盟商而言,赚钱是唯一的目的,一旦门店陷入亏损,很可能就会关店退出。

要让加盟店赚钱,平台就要为门店引入足够的流量,从而摊薄门店高昂的房租和人工成本,但在这一点上,途虎面对的挑战相当之大。同一赛道里,阿里联合新康众推出了天猫养车,京东也发力打造了京东京车会,两大互联网巨头自带流量红利,获客成本上必然有优势。而途虎尽管有腾讯投资的背书,但流量扶持上肯定不如作为“亲儿子”的竞争对手,这是途虎的第一重隐患。

而获客也仅仅是商业模式中的一个环节,更重要的是如何通过标准化的服务让客户沉淀在平台上并产生复购。然而,加盟为主的模式导致了服务标准化的难度极大,非常考验公司的运营管控能力;再加上平台上还有20000多家合作商户,这些商户一旦为了自身利润进行违规操作,对于途虎品牌的伤害更是难以估量。这是途虎需要面对的另一重挑战。

同时,港股市场向来对亏损企业不太宽容。当下资本市场热度不高,途虎上半年的营收又受疫情影响不升反降,也为公司的上市前景增添了不少不确定性。

对于一个万亿级别的市场,如今仅靠模式创新已无法实现颠覆。此外,如何在扩张规模的同时夯实供应链能力、修炼好运营功力,才是途虎最重要的功课,毕竟互联网红利时代已经逝去,靠拿钱闯天下的路子行不通了。